疑似大客户流失,核心产品毛利率大幅下滑,营收增速跌至个位数,技源集团到底怎么了?

- 1

- 2023-02-04 01:25:03

- 200

来源 | 时代商学院

作者 | 孙沐霖

编者按:2月1日,证监会宣布,A股全面实行股票发行注册制改革正式启动。这标志着中国资本市场全面深化改革迈入了新阶段。

上交所表示,主板改革是全面实行注册制的重中之重。全面实行注册制下,主板定位突出大盘蓝筹特色,重点支持业务模式成熟、经营业绩稳定、规模较大、具有行业代表性的优质企业。

在主板注册制来临之际,时代商学院推出“资本市场改革新蓝图之主板注册制”系列报道,持续跟踪A股主板IPO企业,助力推进中国特色现代资本市场建设新征程。

导语

1月13日,技源集团股份有限公司(以下简称“技源集团”)披露了上交所主板IPO招股书,该公司是一家主要从事膳食营养补充产品研发创新及产业化的企业。本次IPO,其保荐机构为东方证券,保荐代表人为王国胜、曹明。

时代商学院研究发现,报告期内(下指2019—2022年上半年),技源集团为提升业绩,深度绑定大客户,不惜与其签署HMB产品“排他性”供货协议,但协议签署后HMB产品毛利率不升反降,降幅超10个百分点,且原2019年第四大客户还退出了前五大客户名单。此外,报告期各期末,技源集团的流动比率和速动比率在可比同行中均处于垫底位置,且资产负债率一度高至同行均值的4倍多,短期偿债风险高。

“排他性”协议或流失大客户,核心产品毛利率大幅下滑

招股书显示,技源集团成立于2002年,前身是技源有限,系由技源香港出资设立的外商独资企业。技源香港持有技源集团78.76%的股份,为该公司控股股东,周京石、龙玲夫妇通过技源香港和技源咨询合计控制技源集团84.47%的表决权,为该公司的实际控制人。

目前,技源集团已发展成为全球HMB营养素原料的最大供应商和高品质氨糖、制剂等产品的核心供应商,产品销售地区主要集中在境外。

报告期内,技源集团的前五大客户主要是雅培集团、Blackmores、Nutramax、PharmaCare、汤臣倍健(300146.SZ)等,其中,雅培集团是技源集团2019年的第三大客户,并自2020年起成为技源集团的第一大客户,主要向技源集团采购HMB产品。

据招股书,2019—2022年上半年,技源集团来自雅培集团的销售收入分别为9245.97万元、1.47亿元、1.76亿元、1.33亿元,占主营业务收入的比例分别为15.05%、19.69%、21.93%、26.37%,呈逐年上升态势。

值得注意的是,为深度绑定大客户雅培集团、提升对该公司的销售收入,技源集团付出的代价并不小,甚至不惜与该公司签署“排他性”供货协议。

招股书披露,为稳固双方之间的业务合作关系,技源集团与雅培集团签署了长期供货协议。据供货协议约定,雅培集团承诺就其HMB原料产品需求优先全额向技源集团采购,同时雅培集团在达到协议约定的单一年度基准采购量的情况下,可以要求技源集团将终端消费细分市场中与雅培集团存在一定竞争关系的少数企业列入非许可买方清单,技源集团不得向相关企业销售HMB产品。

HBM产品是技源集团的核心产品。2019—2022年上半年,技源集团HBM产品销售收入占主营业务收入的比重分别为24.65%、26.49%、29.59%、36.35%。自2020年起,HBM产品成为技源集团主营业务收入占比最高的产品。

而技源集团HBM产品的销售主要依赖雅培集团。2019—2022年上半年,来自雅培集团销售收入占技源集团HBM业务收入的比重分别为61.07%、74.30%、74.12%、72.53%。

技源集团在招股书中表示,与雅培集团的协议有利于稳固公司与雅培集团之间的长期业务合作关系,但若雅培集团进一步要求增加非许可买方或增加其他限制性条款,则可能对公司的客户开拓造成一定不利影响,进而对公司的经营业绩及整体盈利能力带来风险。

技源集团2019年第四大客户TSI(USA),INC.的采购内容主要是HMB、氨糖等,当年采购金额为8691.01万元,但该公司于2020年及以后再未进入技源集团前五大客户名单之列。

从招股书中披露的销售合同来看,技源集团与大客户雅培集团的合同期限是2020年6月10日—2025年3月31日。合同签订当年,雅培集团向技源集团采购的金额显著提升,并成为技源集团第一大客户。

与大客户签署“排他性”供货协议后,技源集团的营业收入尽管有所提升,但发展后劲似乎不足。

招股书显示,2019—2022年上半年,技源集团的营业收入分别为6.14亿元、7.46亿元、8.01亿元、5.03亿元,2020年和2021年分别同比增长21.42%、7.43%,2021年的收入增速已跌至个位数。

需注意的是,2020年与雅培集团的合同签订后,技源集团核心产品HBM的毛利率便开始下滑。2019—2022年上半年,技源集团HBM产品毛利率分别为66.37%、65.18%、52.08%、55.58%,2021年的毛利率较2019年下降了14.29个百分点,2022年上半年则略有回升。

短期偿债能力垫底,拟用1/4募资补流

除营收增速放缓、毛利率下滑外,技源集团的短期偿债能力也不容乐观。

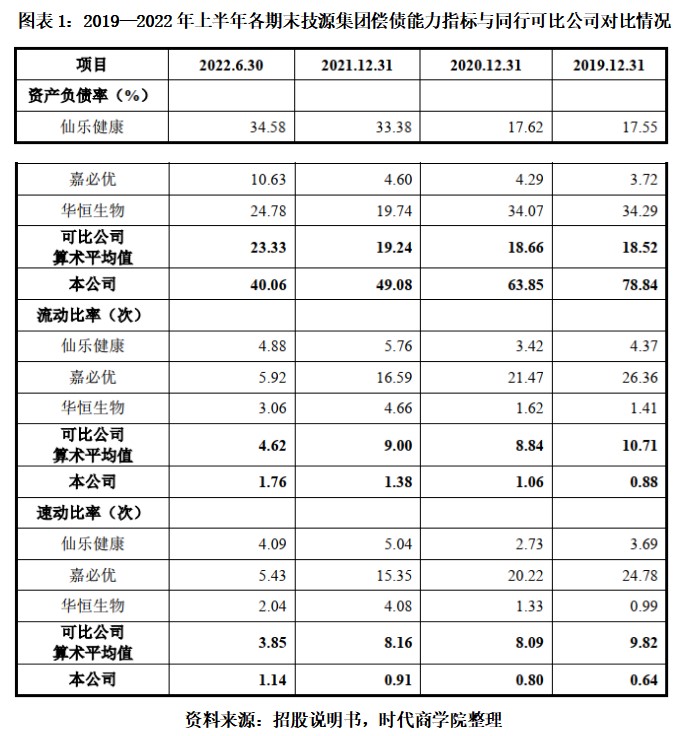

招股书显示,2019—2022年上半年各期末,技源集团的资产负债率分别为78.84%、63.85%、49.08%、40.06%,同行业可比公司仙乐健康(300791.SZ)、嘉必优(688089.SH)、华恒生物(688639.SH)的资产负债率平均值分别为18.52%、18.66%、19.24%、23.33%,差距较为明显。

如图表1所示,报告期各期末,技源集团的资产负债率在可比同行中均为最高,最高时为同行均值的4倍多,最低时也接近同行均值的2倍。

此外,2019—2022年上半年各期末,技源集团的流动比率分别为0.88倍、1.06倍、1.38倍、1.76倍,速动比率分别为0.64倍、0.8倍、0.91倍、1.14倍,均处于较低水平。而同期各期末,同行业可比公司的流动比率平均值分别为10.71倍、8.84倍、9倍、4.62倍,速动比率平均值分别为9.82倍、8.09倍、8.16倍、3.85倍。

对比发现,报告期各期末,技源集团流动比率和速动比率在同行可比公司中均处于垫底位置,技源集团的短期偿债风险较高。

值得注意的是,本次IPO,技源集团约1/4的募资金额计划用于补充流动资金。据招股书,技源集团拟募资6.03亿元,其中,2.06亿元计划用于技源集团营养健康原料生产基地建设项目,1.47亿元计划用于启东技源营养健康食品生产线扩建项目,0.99亿元计划用于启东技源技术创新中心项目,其余1.5亿元计划用于补充流动资金项目。

参考资料

《技源集团首次公开发行股票招股说明书(申报稿)》.上交所

发表评论