中加基金股市周报︱社融数据表现强劲,增加经济增长信心

- 1

- 2023-02-14 11:51:04

- 225

市场回顾与分析

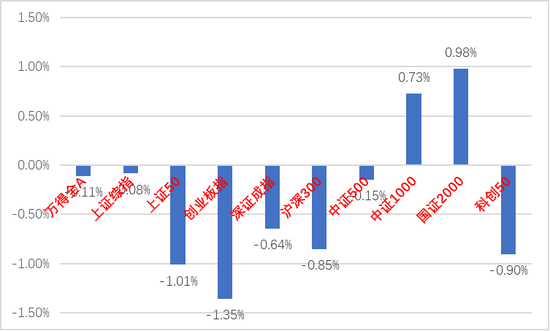

上周A股走势维持震荡,主要指数涨跌不一。

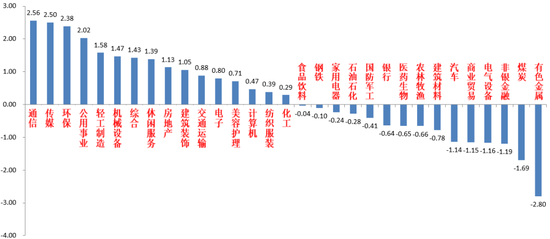

31个申万一级行业中,通信(+2.56%)、传媒(+2.50%)和环保(+2.38%)居涨幅前三。有色金属(-2.80%)、煤炭(-1.69%)和非银金融(-1.19%)居跌幅前三。

A股主要指数周涨跌幅(%)

(资料来源:wind,统计区间:2023/2/6-2023/2/10)

申万一级行业周涨跌幅(%)

(资料来源:wind,统计区间:2023/2/6-2023/2/10)

宏观与市场回顾

2月10日,1月价格数据公布,CPI同比+2.1%(前值+1.8%),预期+2.3%;PPI同比-0.8%(前值-0.7%),预期-0.5%,均不及预期。CPI数据指向当前经济只是弱修复、需求并未明显改善,春节、油价等因素效应导致食品价格涨幅扩大,非食品价格由跌转涨。

PPI方面,同比增速不及预期与前值,主因煤炭、有色等生产资料商品价格回落较多,生活资料价格环比创同期新低,指向工业生产端的需求尚未明显改善;价格数据整体都指向了经济弱复苏的结果,尤其需求还有待恢复。

2月10日,1月社融数据公布,新增社融5.98万亿,预期5.68万亿,去年同期6.18万亿;新增人民币贷款4.9万亿,预期4.08万亿,去年同期3.98万亿;社融增速9.4%,前值9.6%;M2同比12.6%,预期11.5%,前值11.8%;M1同比6.7%,前值3.7%。

总体看,1月新增信贷为单月历史最高、新增社融为历史次高,但市场对此已经有一定预期。信贷结构看,居民短期贷款、按揭贷款均延续少增,反映消费仍然疲软、地产需求端压力仍大,经济内生动能仍偏弱;企业端,中长贷继续逆势走强,保交楼、稳增长等相关融资仍是主要支撑;短贷呈现冲量特征。社融方面,信贷大增是主要拉动,企业债券和政府债券仍是主要拖累。M1和M2方面,1月M1增速大幅抬升,主因春节期间居民取现;M2创近7年最高,主因为信贷大增。

流动性方面,之前市场对于1月LPR降息的预期已经落空,但市场对此反应不大,后续仍有一定降息预期。总体资金面“平衡偏宽松”局面未变。后续流动性政策仍有调整空间,需跟踪央行后续动作。

股市策略展望

A股上周呈现震荡格局,资金出现分歧。从基本面看,经济基本面仍未出现本质变化,目前我国经济仍处于弱复苏中,总量转好持续性有待验证,目前政府一系列动作使稳增长政策预期有提升,以季度视角看,市场对经济企稳回升的预期增加。从流动性看,目前总体资金面“平衡偏宽松”局面未变。A股交易热度连续上升后企稳,市场交易量、换手率等交易指标维持在较高水平。北向资金仍为市场焦点,但流入速度明显放缓,导致市场出现分化调整。

综合看,当前市场依然具有很强的缺乏主线和博弈轮动特征,在经济数据实际变好前风险偏好因素(政策预期和消息面)对于资金博弈的影响依旧会很大,A股仍处于经济数据与公司业绩的空窗期,政策和预期的作用会被进一步放大,在北向流入放缓和3月重要会议接近的背景下,短期市场震荡幅度应会增加,但月度维度看仍然较乐观,建议仓位较低的投资者逢低加仓至中等偏高水平。行业上,短期建议加大对政策预期较强,业绩压力较小的“大安全”标的的配置(如军工、信创概念),也建议增加对“稳增长扩大内需”线的估值较合理的医药、消费、高景气成长细分行业、地产基建链标的的配置比例。中长期维度预计成长风格仍相对占优。未来仍需紧密跟进疫情发展、国际安全形势、政府稳增长政策预期三大线索。

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

发表评论